「ファクタリング比較.net」の編集部です。ファクタリングについての情報をわかりやすくお伝えすることをモットーに長年ファクタリング業界で働いたライターが執筆、監修記事を発信します。

ファクタリングとは

ファクタリングとは

受注から売掛金の入金まではタイムラグがあります。業界によってはこのタイムラグが事業者の存続に関わる致命的な問題の原因となることもあるでしょう。定期的に訪れる資金のショートを克服するために、とりわけ中小企業には適切な資金調達方法が必要です。

そんななか、日本でも資金調達方法のひとつとして注目されているのがファクタリングです。こちらでは、ファクタリングの概要や仕組み、注目の背景や実際の活用事例などについてくわしくお伝えします。支払タイミングと入金タイミングのギャップに苦しめられている中小企業の方は、ぜひ参考資料としてお読みください。

1:ファクタリングの意味

ファクタリングは「factoring」という英単語が語源となっています。この単語は、「債権を売却する」という意味を持つ「factor」という単語の名詞系です。つまり、ファクタリングは「債権を売却すること」を意味します。一般的に、ファクタリングは「債権買取サービス」として使われる言葉です。ファクタリングを利用すると、売掛金回収前の債権を現金化できます。ファクタリングのサービスを提供している会社はファクタリング会社と呼ばれます。

売掛金を早期に回収することは多くの事業者にとって重要です。キャッシュフローのひっ迫度によっては、予定されていた入金日よりも早期に現金が必要になる場合もあります。ファクタリングは、そうした事業者にキャッシュフローの改善対策として利用されているサービスです。

資金調達の方法として、ファクタリングは銀行融資と比較されることも少なくありません。しかし、ファクタリングは上述したとおり、売掛債権を“売却”する資金調達方法です。信用をもとに銀行からお金を借りる銀行融資とは、資金調達の方法が根本的に異なります。

欧米ではすでに市民権を獲得している資金調達方法であり、とても一般的な資金繰りの方法です。大手企業がファクタリングを利用するケースもあります。また、ファクタリング会社と信頼関係を築くことを企業にとってのステータスと考える文化もあります。

一方、日本ではそもそも認知度が低く、利用している事業者が少ないのが現状です。また、実態がつかめず、ファクタリングというサービスそのものにネガティブなイメージを持っている企業もあります。しかし、平成17年に「債権譲渡の対抗要件に関する民法の特例等に関する法律の一部を改正する法律」が施行されたことをきっかけに少しずつ柔軟かつ安全なサービスへと変化し、その風向きも変わってきています。

資金繰りは多くの企業にとって慢性的な悩みです。また、売上向上の施策も必ず成功するわけではなく、入金までのタイムラグもあるため、資金調達の手札を増やしておくことが現実的といえます。ファクタリングについて正しい理解を深め、資金調達方法の選択肢のひとつとして加えてみてはいかがでしょうか。

2:ファクタリングの仕組み【図解】

最初に知っておいていただきたいのが、2社間ファクタリング、3社間ファクタリングという2つのサービスです。以下ではそれぞれについてご説明します。

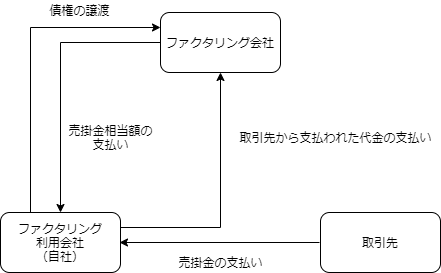

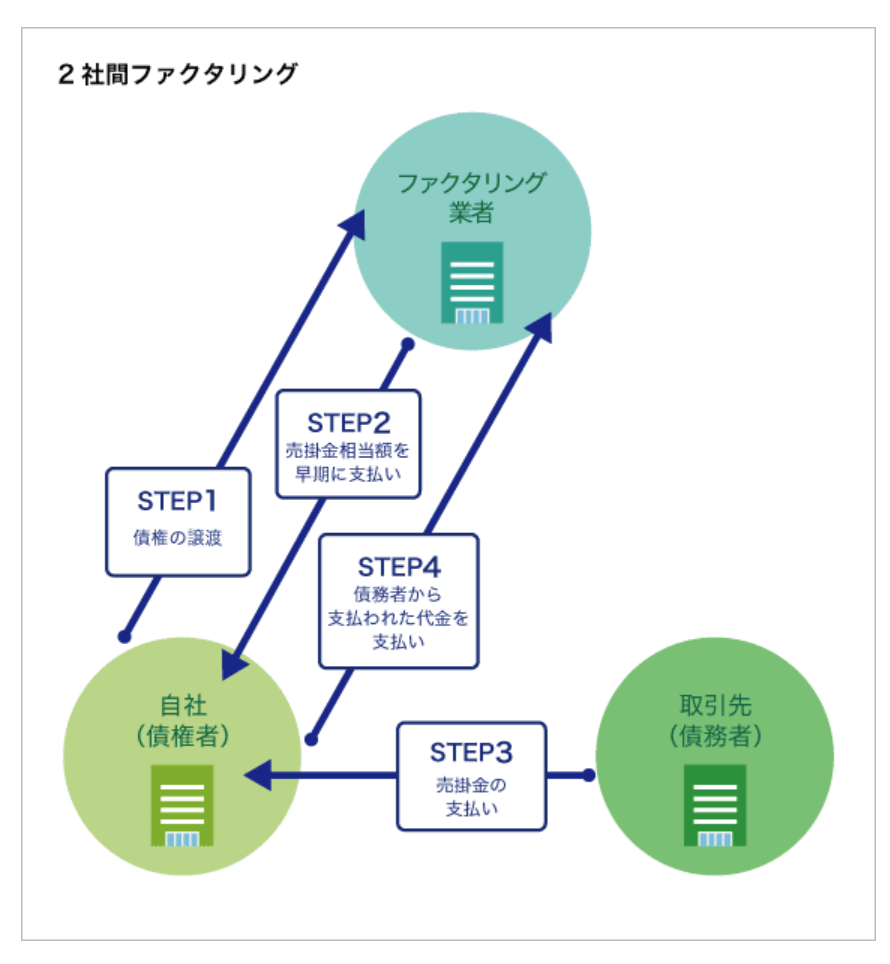

2社間ファクタリングの2社とは、ファクタリング会社とファクタリング利用会社(債権者)のことです。つまり、実質的にファクタリングに関わるのは、この2社のみということになります。取引先(債務者)は通常どおり債権者に売掛金を支払うのみであり、ファクタリングには関与しません。

ファクタリング利用会社がファクタリング会社に売掛債権を譲渡すると、売掛金相当の金額がファクタリング会社から支払われます。支払期限を迎えると債務者から売掛金が支払われますので、その金額をファクタリング会社に収めて2社間ファクタリングの流れは完了です。

契約に取引先は関与しませんので、取引先に手続きなどを依頼することはありません。また、ファクタリング利用の事実を取引先に通知する必要もありません。資金繰りに困窮しているタイミングで自社の独断において契約できることから、利用しやすいサービスといえます。

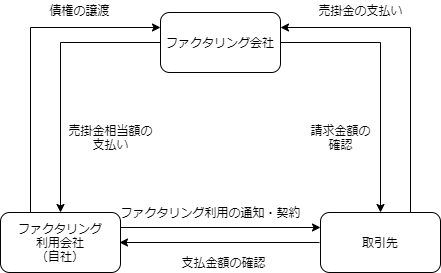

対して、3社間ファクタリングはファクタリング会社、ファクタリング利用会社、そして取引先が明確に契約へと関わる形態です。ファクタリング利用会社はファクタリング会社だけではなく、取引先にもファクタリング利用の承認を得る必要があります。2社間ファクタリングと同じように、契約が成立すると売掛金相当の金額がファクタリング会社から利用会社へと支払われますが、売掛債権の支払いタイミングを迎えると売掛金は取引先からファクタリング会社へと直接支払われます。これは、2社間ファクタリングとは違い、取引先とファクタリング会社が直接つながっているためです。

基本的に大手のファクタリング会社は2社間ファクタリングサービスを提供せず、3社間ファクタリングしか実施していません。最初から取引先を巻き込んで契約するため、トラブルに発展しづらいファクタリングのタイプといえます。ただし、取引先の承諾が必要なことから、利用しづらい側面があります。

なお、2社間ファクタリング、3社間ファクタリングは、どちらもファクタリング会社から支払われる売掛金相当額と取引先から支払われる売掛金の間に差額があります。この差額が、ファクタリング会社にとっての利益です。手数料などと総称されているこの利益によって、ファクタリングはビジネスとして成立しています。

3:中小企業から注目される資金調達手法

資金調達が滞ると支払いができなくなります。適切なキャッシュフローを維持できれば危機的な状況には陥りませんが、さまざまな事情からそれが難しい企業も少なくありません。とりわけ、中小企業は健全なキャッシュフローの維持が難しいという事実があります。

中小企業の資金がショートする原因としてさまざまなものが挙げられますが、最もたる原因は支払いと売掛金入金のタイムラグではないでしょうか。売掛金の支払いは通常、1~2カ月後です。対して、オフィスの家賃や給与などランニングの支出があるため、ある程度資金繰りに余裕がなければいずれはショートしてしまいます。

極端な例では、損益計画書上の見かけが黒字であっても、倒産してしまうケースがあります。これは、未入金の売掛債権が多く、支払いができなくなってしまうためです。このように、「利益が出ているのにもかかわらず倒産してしまう」という矛盾した現象も、健全なキャッシュフローを維持できなければ十分に起こり得るのです。

「売上を上げる」という発想は正解のひとつといえますが、同時に入金のタイムラグによるリスクも増やしてしまうことになります。中小企業に求められているのは、柔軟かつ安全に利用できる資金調達の方法です。反対にいえば、資金調達方法を駆使してキャッシュフローを維持できれば、一時的には赤字であっても倒産を回避することはできます。

資金調達の方法として主流なのは、やはり銀行融資ではないでしょうか。低金利で資金を調達できるため、損益への影響が少ない方法といえます。しかし、手続きが複雑で入金までに時間がかかることから、キャッシュフローを改善する方法としては信頼できません。

ファクタリングの代表的なメリットは、売掛債権を早期のうちに現金化できる点です。中小企業が陥る資金繰り困窮の原因解決策として最適といえます。ファクタリングによって最も大きな恩恵を受けるのは、中小企業かもしれません。

キャッシュフローの悪化に備えるため、資金調達の方法を知っておくことは大切です。各銀行間では審査の厳格化が目立っているため、今後銀行融資を資金調達の方法として期待するのは危険かもしれません。その点、ファクタリングであれば入金前の債権を売却することにより、確実な現金化が期待できます。

どれだけ売掛債権があったとしても、入金前のキャッシュフローが悪化し、倒産にいたってしまえば意味がありません。ファクタリングは、そうした状況を危惧する中小企業の間で大きな注目を集めています。

4:ファクタリングの種類は5つ

一般的なファクタリングの認識は、「売掛債権を買い取るサービス」です。実際にはサービスの内容によっていくつかの種類に細分化されています。また、ファクタリング会社によって提供しているサービスの種類には違いがありますので、事前に確認が必要です。

以下では、代表的な5つのファクタリングについてご紹介します。

買取ファクタリング

買取ファクタリングは、一般的にファクタリングとして知られている売掛債権を買い取るサービスを意味します。主に売掛債権の早期資金化によるキャッシュフロー改善のために利用されますが、売掛金回収リスクの軽減や債権のオフバランス化ができるメリットもあります。

保証ファクタリング

保証ファクタリングは、売掛金の入金をファクタリング会社が保証するサービスです。買取ファクタリングが資金調達方法として利用される一方で、保証ファクタリングはリスク回避の側面が強いサービスといえます。

1つの取引先に売上が大きく依存している場合や、取引先の支払い能力に懸念点がある場合などに利用されるファクタリングです。また、契約が結ばれるとファクタリング会社によって取引先の与信調査が行われるため、与信調査をアウトソーシングできるというメリットもあります。

取引先の倒産など特定の条件に該当する状況に陥ると、ファクタリング会社による保証が履行されます。そして、売掛金のうち、契約によって保証されている金額がファクタリング利用会社に入金されます。「保証金額=売掛金の額」ではありませんが、基本的には売掛金の100%を保証しているファクタリング会社が多いようです。

一括ファクタリング

一括ファクタリングとは、債権の売却をファクタリング会社、取引先とが一括で行うサービスです。一般的な買取ファクタリングはファクタリング利用会社が売掛債権の相違資金化のために利用するサービスですが、一括ファクタリングは取引先が支払いの保証・猶予期間の延長のために利用するサービスという側面があります。

このことから、手形の代わりとして利用できるサービスです。手形の発行に対して事務手続きが少ない、作業管理が必要ない、印紙税がかからないといったメリットがあります。

また、その性質上、一括ファクタリングは原則として3社間ファクタリングです。2社間の一括ファクタリングもありますが、例はあまり多くありません。

国際ファクタリング

国際ファクタリングは、海外の取引との間の売掛債権を回収するためのファクタリングです。海外取引は、日本企業同士の取引以上にさまざまなトラブルが生じ得ます。国際ファクタリングはそうしたトラブルの懸念を払しょくし、安全に売掛金を回収するためのサービスです。

日本のファクタリングで関連するのは最多でも3社ですが、国際ファクタリングは海外のファクタリング会社もあわせた4社が介在します。資金調達目的という側面は薄く、あくまで貿易費用を確実に回収するための手法という位置づけが一般的です。

手続きが煩雑なことから、国際ファクタリングのサービスを提供しているファクタリング会社は多くありません。日本では、大手のファクタリング会社のみが実施しています。

医療ファクタリング

医療ファクタリングは、医療機関や介護事業者、調剤薬局などが利用するファクタリングです。上述した事業者・機関とファクタリング会社、国保もしくは社保の3社によって契約が行われます。国保・社保からほぼ確実に診療報酬が支払われるためファクタリング会社にとってリスクが低く、審査の基準が甘い点が特徴です。

医療ファクタリングは以下のような種類に分けられています。

診療報酬ファクタリング

病院やクリニックを対象にした、診療報酬債権を買い取るサービスです。

介護報酬ファクタリング

介護サービス事業者を対象にした、介護報酬債権を買い取るサービスです。

調剤報酬ファクタリング

調剤薬局を対象にした、調剤報酬債権を買い取るサービスです。

5:【はじめて利用される方へ】ファクタリングの注意点

ファクタリングは多くの事業者に注目されている資金調達方法です。そのため、これからはじめてファクタリングを利用しようと検討している事業者も少なくありません。一方で、イメージや誤解からファクタリングの利用の踏み切れない事業者も多いでしょう。

以下では、ファクタリングをはじめて利用される方に知っておいていただきたいファクタリングの注意点や基礎知識をご紹介します。

ファクタリングの法的解釈

ファクタリングは日本では新興のサービスといえます。多くの方にとって、実態が見えづらいのも事実です。そのため、ファクタリングに関して「違法なサービスなのでは?」と懸念する声は少なくありません。

最初に知っておいていただきたいのが、法的なファクタリングの定義は融資ではなく債権の売買・譲渡契約だということです。また、発祥した欧米はもちろんのこと、日本でも法律で正式に認められています。サービスそのものに違法性はまったくありません。

ただし、近年は「闇金」と称されるような未認可の金融業者が法外な手数料が設定されたファクタリング契約を持ちかけ、摘発されていることも事実です。こうした事件が、ファクタリングのイメージを損ねています。事実、インターネットの検索エンジンでは、「ファクタリング」と入力すると「逮捕」「闇金」といった不穏な予測検索ワードが並びます。

サービスの一般化とともに業界全体がクリーンになってきてはいるものの、現状はまだこうした悪徳ファクタリング会社に警戒が必要です。「手数料が高い」「報酬設定があいまい」など、悪徳ファクタリング会社には共通する特徴があります。不要なトラブルを避けるためにも、こうしたファクタリング会社を利用しないように注意しましょう。

2社間ファクタリングと3社間ファクタリングの法的解釈について、それぞれもう少し深掘りしてお話ししましょう。

2社間ファクタリング

2社間ファクタリングは売掛債権をファクタリング会社へと譲渡・売却し、その対価を得る契約です。そのため、民法上は双方の合意によって成立する「売買契約」に相当します。引き渡しによって成立する契約ではないため、ファクタリング利用会社を債権者として留保することができます。

なお、売掛金が取引先より入金されない場合、督促は債権者であるファクタリング会社が行わなければなりません。そうした場合のために、「ノンリコース」という保証があります。ノンリコース付きのファクタリングであれば、万が一取引先から売掛金が支払われない場合もファクタリング利用会社が債務を負う必要はありません。保証の付帯状況はファクタリング会社によって異なりますので、契約前には慎重に確認してください。

3社間ファクタリング

3社間ファクタリングも、売掛債権を譲渡・売却するという性質自体は2社間ファクタリングと同じです。そのため、定義上は「売買」が該当します。ただし、3社間ファクタリングでは債権そのものがファクタリング会社に移るという点が大きな相違点です。

こうした性質から、3社間ファクタリングでは売掛金の回収をファクタリング利用会社が行うことはありません。売掛金未回収リスクの回避という点では、3社間ファクタリングのほうが好ましいといえます。ただし、3社間ファクタリングでは契約の時点から取引先を巻き込むため、契約のハードルが高い、資金に困窮している事実を取引先に知られてしまう、といったデメリットもあります。

政府も積極的なファクタリング

ファクタリングは、政府にも有用な資金調達方法として認識されています。経済産業省による「中小企業における資金調達の課題」では、欧米と比較した日本のファクタリング利用率の低さが問題視されています。また、もの問題に対して取り組む意思も明らかにしています。

ファクタリングと同じように機能するのが、ABL(Asset

Based

Lending)です。ABLを利用すると、債権や商品、動産などさまざまなものを担保に融資を受けることができます。中小企業にとって役立つ資金調達方法のひとつです。

金融庁はABLの浸透を期待してマニュアルをまとめています。年利の低さ、限度額の高さなどからも、資金繰りの方法としては非常に優秀です。一方で、審査の厳しさや手続きの煩雑さから、キャッシュフローの迅速な立て直しが必要な中小企業にとっては利用しづらい制度になっているのも事実です。

ABLに欠けている迅速性をカバーするのが、ファクタリングです。コスト面ではABLに劣るものの、事業者の差し迫ったピンチを回避することができます。政府が積極的に活用を奨励しているのも、ABLでは実現できないスピード感を備えているからではないでしょうか。

当てにならない銀行融資

資金調達方法としてファクタリングの比較対象にされることが多いのが銀行融資です。他の資金調達方法と比べると金利が低く、損益への影響を最小現に抑えることができます。一般的に、とても信頼度が高い資金調達方法というイメージを持たれているはずです。

しかし、銀行融資を困った際の資金調達方法として期待するのはあまりおすすめできません。銀行は例外なく非情です。財政状況が健康なときほど融資を提案してくるものの、一度困窮するとこちらが頼み込んでも門前払いされてしまうのが当たり前です。

リスク回避、数字、キャリアが銀行のトッププライオリティーです。自社の状況によっては強力なパートナーとして機能しますが、キャッシュフローの悪化を助けてくれる存在ではありません。事業者が困窮しているとわかると、一気に審査が厳しくなり、融資態度が硬直化します。

その点、ファクタリングはキャッシュフローが悪くなり、売掛債権の送金現金化を望む事業者のためのサービスです。銀行のように、事業者の状況によって態度を変えることはありません。銀行融資による挽回が非現実的な場合には、救世主のような存在となります。

ファクタリングは認知度の低さ、一部の悪いイメージから、資金調達方法としてまだ主流とはいえません。しかし、それを理由にファクタリングを選択肢に加えず、再起不能な状態に陥るのは避けるべきといえます。ファクタリングは、銀行から融資を受けられず、もどかしい想いをしている中小企業のためにデザインされているサービスである、ということを認識しておきましょう。

6:ファクタリングを検討すべき会社とは?

多くの資金調達方法があるなか、特にファクタリングを利用するべきなのはどんな状況なのでしょうか。

以下では、ファクタリングの検討をおすすめしたい会社のシチュエーションをご紹介します。

急ぎの支払いが発生した会社

受注増による売上が上がると、損益の見かけ上は余裕があるようにみえます。しかし、それにともなって外注費や材料費も増加するため、一時的にキャッシュフローが圧迫されることも少なくありません。

こうした急ぎの支払いが発生した場合、ファクタリングの利用を検討しましょう。手元の資金と支払いのバランスを常に注視しておくことも大切です。利用可能な決済に関してはクレジットカードを利用すると同じ効果が期待できます。

入金サイトが長い会社

売掛金が入金されるまでの期間を入金サイトと呼びます。対して自社が仕入れに対して支払うまでの期間を支払サイトと呼びますが、支払サイトよりも入金サイトが長くなるケースが一般的です。つまり、支払い後に入金を待つのが、通常のキャッシュフローといえます。

問題は入金サイトがどの程度の長さなのか、という点です。1~2カ月の入金サイトが一般的ですが、長ければ長いほど当然ながらキャッシュフローへの悪影響は避けられません。時には、取引先の事情を考慮して長い入金サイトを許容しなければならないケースもあります。

保持している売掛債権の入金サイトが長い場合は、あらかじめファクタリングの利用を検討しても良いでしょう。現状のキャッシュフローが健康だとしても、先に支払サイトがやってくるという点を忘れないようにしてください。

他の融資を待てない会社

多くの資金調達方法は、実際に現金が提供されるまでに時間がかかります。必要な書類を用意して提出、さらに審査が終わるまでと考えると、そのころにはさらにキャッシュフローが悪化しているかもしれません。状況によっては、スピーディーな資金調達方法を選ばなければなりません。

また、「数あるなかから最適な資金調達方法を選ばなければならない」という手間もあります。限度額や金利など、条件は方法によってさまざまです。困窮している状況においては、こうした情報収集も簡単ではありません。

その点、ファクタリングは資金提供までがスピーディーです。また、得られる額が売掛金相当額というわかりやすさもあります。キャッシュフロー回復後のことまで考えなければならず余裕がない経営陣にとっては、このスピード感・わかりやすさは大きな魅力なのではないでしょうか。

7:おすすめ優良ファクタリング会社4選

ファクタリング会社はキャッシュフロー改善のための大切なパートナーとなります。それぞれのサービスの特色に注目して選びましょう。

以下では、特におすすめしたい優良なファクタリング会社を4社ご紹介します。

TRY

「TRY」は2018年2月に設立されたファクタリング会社です。業界内では新興ですが、24時間対応の電話窓口を設けるなど急ぎで資金が必要な事業者のニーズにあわせたサービス提供をしており、高く評価されています。入金スピードや手数料の点からも、利用しやすいファクタリング会社といえます。

まず、特筆すべきは入金スピードです。多くのファクタリング会社が「即日」をアピールしていますが、契約が1日で終わったとしても入金が後日というケースが少なくありません。TRYでは、必要書類に不備がなく整合性が確認できれば、最短で即日の入金も可能です。

また、TRYでは原則として業界相場を下回る手数料を設定しています。契約前には担当者から手数料の根拠がガイダンスされますので、不信感を抱いたまま契約に移ることはありません。誠意ある対応が期待できるファクタリング会社です。

さらに、債務超過、税金滞納、ベンチャー・スタートアップなど他社であればシビアな対応をされてしまいがちな事業者にもサービスを提供してきた実績があります。他のファクタリング会社で断られてしまった場合は、TRYに相談してみてはいかがでしょうか。

PMG

PMGは日本でファクタリングが普及し始めた段階から事業を開始したファクタリング会社であり、現在では業界大手規模の企業といえます。東京・大阪・福岡の3拠点を構えています。

公式ホームページでも謳われているアピールポイントのひとつが、96%の高いリピート率です。その一因といえるのは、透明性を意識している点でしょう。多くのファクタリング会社が代表者や登記情報をはじめとする企業情報を公表しない傾向があるなか、PMGは多くの情報をホームページ上で開示しています。ファクタリングに関して「得体のしれない企業のサービス」というイメージがある方にとっては、なによりも安心感につながるポイントではないでしょうか。

自社ブログでの情報発信も積極的に行っており、ファクタリングというサービスの普及に貢献している企業です。

アクティブサポート

アクティブサポートは、東京都豊島区池袋に拠点を構えるファクタリング会社です。業界内では後発組ながら、先発組に対する競争力のために柔軟な対応を行っているようです。他社では受け付けてもらえなかった債権も相談してみる価値はあります。

アクティブサポートのホームページには、ファクタリングの手数料が記載されていません。債権の売却額がわかりづらい反面、「条件が悪い債権でも手数料次第では買取可能」という意思の表れとも考えられます。手数料に関わらず、迅速・確実に現金化したい場合には、選択肢のひとつとして加えるべきファクタリング会社です。

Best Factor

BestFactorは2017年1月に設立されたファクタリング会社です。2社間ファクタリング、3社間ファクタリングをともに取り扱っており、医療介護ファクタリングについても対応しています。業種の対応実績も幅広く、なかでも運送業のファクタリング実績が豊富です。

特に利用されているのは2社間ファクタリングで、スピーディーな資金提供が評価されています。問い合せ時間に余裕があり、必要書類を不備なく用意できれば、即時で資金提供してくれます。即日振込実行率は78.9%と公表されています。

運営会社である株式会社アレシアのホームページでは、BestFactorの細かな対応実績を確認可能です。業界において、極めてクリーンでオープンな姿勢のファクタリング会社といえるでしょう。

8:業界別ファクタリング成功事例

ファクタリングによってキャッシュフローの危機を乗り切り、その後にV字回復を遂げた事業者の例は少なくありません。さまざまな業界の企業が、ファクタリングによって健全なサイクルを取り戻しています。業界によっては、一度危機を乗り切れば軌道にのり、事業が好転することもあるでしょう。

以下では、そうしたファクタリングの成功事例を建設、医療&介護、アパレルの3業界でご紹介します。

建設

建設業は不景気の影響を大きく受ける業界です。さらに、一般的な入金サイトは半年程度。このため、多くの建設業者がひっ迫するキャッシュフローに耐えきれず、倒産を迎えています。

そんな状況を変えたのが東京オリンピックです。競技会場整備、訪日外国人受入れのための設備、今後のインバウンド需要増加を見越した現場工事など、大型受注が相次いでいます。やはり入金サイトは長いものの、「今の資金不足を乗り切ればキャッシュフローに余裕が生まれる」という希望が多くの建設業者にみえている状況です。

銀行融資の審査は通過できないため、代わりの資金調達方法としてファクタリングが利用されています。オリンピックによる需要増加により大量の売掛債権があるため、それらが現金化されることにより多くの建設業者が経営を改善する見込みです。

医療&介護

病院の開業には、多くの設備投資が必要になります。一方で、地域性が強いビジネスであることから経営が軌道にのるまでは時間がかかることも少なくありません。通常、開業から10年程度は支払いにより、キャッシュフローに余裕がない状態を経験することになります。

運転資金を確保するため、多くの病院に利用されているのがファクタリングです。診療報酬ファクタリングは社保・国保から売掛金が確実に回収できるので、ファクタリング会社にとっては非常に低リスクな案件として位置づけられています。そのため審査のハードルが低く、開業したばかりの病院でも利用できる点が魅力です。

また、介護事業でのファクタリング利用事例も少なくありません。介護保険制度の関係から、サービス実施からは約2カ月の入金サイトが発生します。その間も、人件費、家賃などのランニングコストが発生するため、慢性的な資金不足に陥りやすい業界です。

医療ファクタリングの一種である介護報酬ファクタリングを利用すれば、実質的な入金サイトが大幅に早くなります。上手に活用すれば、リハビリ機器など施設内の設備を充実させていくことも可能です。最新の機器を導入すれば、競合との差別化を図ることもできます。

アパレル

シーズンやトレンドが大きく経営を左右するアパレル業界。時には雑誌やインターネットメディアと協力して、トレンドそのものを作ることもあります。そうした波を察知したタイミングで、大量発注できる資金的な余裕があるか否かは非常に重要です。

実際にはほとんど余裕のないキャッシュフローにより、多くのアパレル業者がもどかしい状況に陥っています。銀行融資を利用するとしても、スピードや審査の厳しさがネックになるでしょう。そうした場合には、ファクタリングが大きなサポートになります。

ファクタリングの即日振込によって迅速に発注し、トレンドに上手くのったアパレル業者は少なくありません。大きなトレンドであるほどリターンも大きいため、ファクタリング手数料による利益の目減りを十分にカバーできます。そのほか、海外委託工場でのストライキ、素材価格高騰などの突発トラブルへの対応策としてもファクタリングが広く利用されています。

まとめ

ファクタリングについてくわしい解説をお伝えしました。多くの業界で取引が電子化されており、必然的に売掛債権もこれまで以上に活発に発生しています。同時に、業界の慣習によっては入金サイトが問題になるかもしれません。とりわけ中小企業には、便利に活用できる資金調達の方法が求められます。

そんな状況のなか、銀行融資以上にスピード感・審査基準が優秀なファクタリングが資金調達方法の本流になっていくことは間違いありません。ある程度キャッシュフローに余裕がある状態でも、もしもの事態に備えてファクタリングに関する理解を深めておきましょう。

また、一度利用したファクタリング会社とはその後も資金繰りのパートナーとして長く付き合っていくことになります。手数料や入金スピード、柔軟性、信頼性などを総合的に判断して、自社にあったファクタリング会社をお選びください。