ファクタリング(factoring)とは、企業が有する売上債権(主に売掛債権)を買い取り、場合によって当該債権の回収までを行う金融取引の総称です。譲渡が可能な債権は現在有しているもののみならず、将来の債権についても有効とされており、譲渡された第三者(ファクタリング会社)が自己の責任において回収・管理するため、回収不能・不良債権化のリスクが無く、スピーディに現金化が可能という、今中小規模の会社を中心に人気が高まっているファクタリングの資金調達方法です。

トピックス

ファクタリングとは

ファクタリングを一言でいうと、売掛債権の買取です。御社が仕事をして納品したものの、支払企業からの入金時期はまだ先、、、そんな御社が持っている売掛債権(請求できる権利)を支払日よりも前にファクタリング会社が買い取り、御社にお支払いします。早期現金化におすすめなのがファクタリング会社の仕組みです。ファクタリング会社は基本的に、支払企業の信用力と、支払期日までの期間等によって手数料を決め、売掛債権から差し引き現金をお支払いいたします。銀行からの融資と異なり、御社の信用力ではなく、支払企業の信用力がポイントになます。また、御社にお支払いするタイミングも、銀行からの融資と異なり、2社間ファクタリングでは即日からと早く現金を受け取り資金調達をことができます。スピーディーに現金化できることが何よりもメリットです。また会計上も、融資ではないので負債が増えることもありません。

イメージとしては手形の割引にが近いですが、たとえ支払企業がデフォルト(倒産)したとしても、御社がファクタリングで現金化済であれば、訴求されることもないため、手形よりリスクが少ないとも言えます。

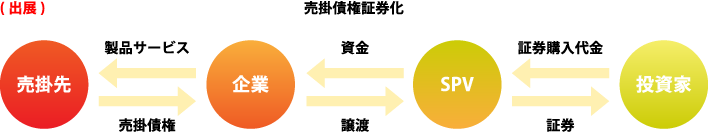

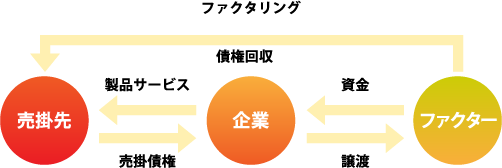

売掛債権流動化に関わる財務ソリューション一覧

SPV:証券化する資産を買い取り、証券を発行する事業体。証券化の媒介役を果たす。

企業は、SPVに対して売掛債権を譲渡、SPVは譲渡された売掛債権のキャッシュフローを裏づけに証券を発行する。

ファクター:売掛債権を買い取る企業

ファクターは買取という形で、企業から売掛債権を譲渡される。

売掛債権の信用力を担保に、金融機関が企業に資金を融資する。

ファクタリングで重要なスピードと信頼性

ファクタリングの利用を検討されている場合に重要なのが、資金調達までのスピードが速くて、信頼性の高い会社を選ぶことです。3社間ファクタリングや2社間ファクタリングといったサービスの種類にかかわらず、申し込む会社によって審査スピードや資金調達までに必要な日数は異なっています。

特に早急な資金調達が必要な会社に選ばれる2社間ファクタリングの場合には審査スピードの速さが重要ですので、そのためのノウハウが豊富にある会社を選ぶことが大切になってきます。そのような会社の場合、本来であれば入金まで30日~90日ほどかかる売掛債権も申込みから審査に通過すれば「即日ないし2~3日」程度の期間で入金されます。

資金調達までのスピードに加え、信頼性と実績が豊富な会社を選ぶことも大切なポイントになります。信頼と実績のあるファクタリング会社とは長く付き合えますので、長く取引を継続していると取引実績が生まれて手数料が割安になったり、審査がよりスムーズになったりというメリットがあります。

そのためにもファクタリング契約前に必ず実績や利用者の口コミ・投稿といった客観的な評価を確認することが大切です。それと同時に、利用を検討する会社については、ホームページ上に「経営者」や「所在地」といった基本情報がしっかりと掲載されているかを確認することが悪徳会社を避ける上で重要になってきます。

ファクタリングの仕組み

ファクタリングには債権という言葉が関連してます。

債権とは、特定の人に対し一定の行為を請求しうる権利の事です。例えば、AさんがBさんにお金を貸した場合、AさんはBさんに対し「お金を返してもらう」という債権を有している事になります。(この場合、お金を貸したAさんを「債権者」、お金を借りたBさんを「債務者」と言います。)

債権には、売掛金、受取手形、未収金など様々なものが存在しますが、ファクタリングでは、2~3ヶ月後に入金され、高値で譲渡しやすく、かつ、不良債権化しづらい「売上債権」と呼ばれる売掛金や受取手形を用いるのが一般的です。

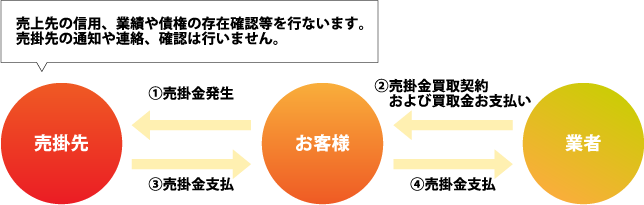

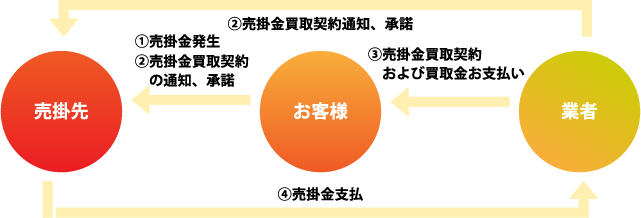

ファクタリングには通常、2社間取引と3社間取引によるファクタリングがあります。何が違うのでしょうか?それぞれにファクタリングのメリット・デメリットを踏まえご説明いたします。

2社間の場合

2社間ファクタリングの場合

①御社(Aの会社)が11月中に売掛先(Bの会社)にエアコンを納品・検品されて、代金1000万円の請求書を送ります。

②Bの会社から2ヶ月後の翌年1月31日に1000万支払う売掛債権が発生します。

③御社が扇風機を作るための部品を購入した代金の支払いが12月30日にあるのですが、12月25日に予定外の支出があったため、今回費用が足りません。そこで、ファクタリング会社に相談し、いつ、いくらでお支払いしてもらえるかを確認し、御社の売掛債権をファクタリング会社に買い取ってもらいます。(売掛債権の譲渡)

④手数料(今回は5%)を差引き、12月30日までに950万を入金してもらいました。

⑤1月31日にBの会社から御社へ1000万振込まれるので、それをファクタリング会社に入金します。→2社間ファクタリングの場合、Aの会社とファクタリング会社での契約になります。基本的にはBの会社の方へは連絡しません。

3社間の場合

また3社間ファクタリングの場合は、3つの会社で合意の上で契約を行い、Bの会社からファクタリング会社へ1000万振込んでもらう等の違いがあります。3つの会社で契約をする分、手間と時間がかかりますが、メリットとしては、ファクタリング会社を介してその分手数料が安くなります。B社に資金繰りに苦しい等、ネガティブな信用不安を抱かせないようにする必要があります。

ファクタリングと銀行融資との違い

御社で資金が必要になったとき、日本で最も一般的な資金調達方法は、銀行と金銭消費契約を締結して借り入れる融資でしょう。

低金利で、高額融資、長期借入が可能と事業を安定して行う上でのメリットが満載ですが、

審査が厳しく、担保(不動産等)を必要とし、何より時間がかかる事がデメリットで、難易度は高めです。

一方ファクタリングは、銀行との手形割引に近い資金調達方法です。

売掛債権をファクタリング会社に買い取ってもらう事(売掛債権譲渡)で、期日より前に手形でいう割引料が差引かれて現金化されます。

さらにファクタリングの場合は、手形と違い、売掛先支払企業がデフォルト(倒産)したとしても、ファクタリングで現金化済であれば訴求されることもありません。

また銀行による融資のポイントは御社(納入企業)の信用力によりますが、

ファクタリングは御社ではなく、売掛先(支払い企業)の信用力になります。

ですので、信用力の高い売掛先であれば、低い手数料での資金調達が可能です。

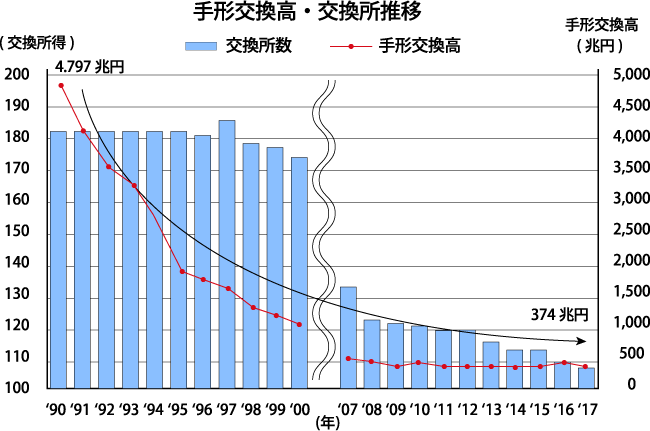

日本では、売掛債権を買取る欧米型と異なり、手形割引による資金調達が主流であったことや、売掛債権譲渡に関する法的整備が遅れていたが、手形取引が縮小され売掛債権による資金調達のニーズが増え、債権譲渡特例法施行によって、新たに登記による対抗要件制度が創設されるなど売掛債権譲渡に関する法的整備が進み、また経済産業省中小企業庁も資金調達方法の多様化を推進する等、環境は大きく変化しており、買い取りに係るニーズが急速に高まり資金調達が手軽になりつつあります。

ファクタリング手数料は銀行の貸出金利よりも高いのか?

年利換算した検証結果をご紹介

ファクタリングの手数料は一般的に銀行の貸出金利などよりも高いと考えられています。そこで今回はファクタリングの手数料を年利換算し、貸出金利と比較した場合の検証結果についてお伝えしていきます。

尚、銀行融資にはいわゆる「期限の利益」によって返済期日までは資金を活用できるものの、完済するまで金利負担が続くという性質があります。それに対して、いったん資金調達できてしまえばサービスが完了するファクタリングとは本来、比較するのが難しい側面があります。したがって、お伝えする内容についてはあくまでご参考情報としてお考えください。

- 【想定条件】

- ・決済期日まで2ヶ月の売掛債権

- ・銀行の貸出金利2%、ファクタリングの手数料15%

- ・100万円相当の借入金額および売掛債権額

ファクタリングの手数料15%の月利換算分「7.5%=(15%÷2ヶ月)」を年利換算すると「90%(=7.5%×12ヶ月)」となります。つまり、この条件で年利換算した場合には「年利90%」と銀行の貸出金利2%に対して、非常に高いものとなりました。

この比較結果からもわかるようにファクタリングを常に資金調達手段として利用するのはあまり得策ではありません。しかし、一方でファクタリングには申込みから最短即日という資金調達スピードの速さや利用しても信用情報に影響しないなど銀行融資にはない魅力があるのも確かです。

したがって、銀行とは普段上手く付き合いながら、とっさの資金が必要になるようなケースでファクタリングを利用するなどの工夫をすることが大切です。利用にあたっては両方のメリットを上手く享受できるように念入りに資金計画を立ててみてください。

ファクタリングを他の資金調達方法と比較した場合の違いとは?

ファクタリングを銀行融資など他の資金調達手段と比べた場合の違いについて、以下にまとめてみました。ファクタリングのご利用を検討中の場合には是非参考にしてみてください。

- ・銀行融資などに比べて審査が緩くて通りやすい傾向があること

- ・審査スピードが速く、最も短い期間(2社間ファクタリングの場合は会社によって最短で申込日から即日)で企業が資金調達できる手段の一つであること

- ・ファクタリングの利用手数料は、銀行や公庫などの貸出金利や株式・私募債の発行に伴う資金調達コストよりも割高であること

- ・資金調達を必要とする企業や事業主(ファクタリングの申込み側)の信用力や支払能力に問題があっても売掛債権自体に何も問題がなければ、資金調達が可能となるサービスであること

- ・銀行融資などと違って負債を増やさず、バランスシートに影響しないこと(ROAにも影響しない)

- ・売掛債権の他にも過剰な在庫品なども買取り対象になるため、保有資産を有効活用できること

- ・他のファイナンス手法と異なり、資金調達可能な資金があくまで保有する売掛債権の掛目以下の範囲にとどまること(会社の信用力や事業の将来性などによって調達可能額が決まる銀行融資のようにレバレッジが効かない)

- ・担保も保証人も不要で資金調達が可能であること

検索条件

ファクタリングを扱う優良会社5選!

経済産業省も日本の売掛債権の活用をを活性化させ、中小規模の会社の資金調達方法を増やす必要があるとの見解を出しています。

ファクタリングのブームにより、債権買取型のファクタリング会社も増えてきてます。消費者としては、選択肢が増えた事で、より早く、より低い手数料、より親切丁寧な資金調達を手伝うファクタリング会社に買取を依頼できるようになり、今後益々身近な存在としてファクタリング会社の需要が拡大していくことが予想されます。

しかしながら、ファクタリング会社の中には、早急に資金調達を行わなければならないという事情がある会社の“足下を見た経営”を行う悪徳な会社も一定数確認されています。

ファクタリング会社が増えた事で、サービスは益々激化し、比例して悪質会社も増加していく事が考えられますので、より入念に資金調達を手伝うファクタリング会社選びを行なう事が重要です。

経営コンサルタントのプロが総合的に判断し

“優良”と認めたファクタリング会社を、更にファクタリングのメリットである、スピード感・柔軟性に着目し5つの会社まで厳選し、レーダーチャートを使い比較しながら資金調達がうまいくファクタリング会社をご紹介致します。

優良ファクタリング会社

ファクタリングの市場動向

日本は長く他国に比較すると手形による取引が多かったのですが、近年、人的・費用的コストがかかる手形は、業務を効率化する観点から減少して、手形をやめて売掛債権に移行しています。 ただ今まで受け取っていた手形で可能だった割引して現金化のニーズは、売掛債権にもあります。 売掛債権を使って資金調達をする方法として、ファクタリングがあります。 ファクタリングでの法的な問題が、1998年10月の債権譲渡登記特例法の施行などで改善されました。また国の施策として売掛債権の活用があげられています。中小規模の会社の資金調達方法のひとつとしてファクタリングも含む債権の流動化を推奨しています。経済産業省中小企業庁からもファクタリングを行う際に、ネックとなる基本契約においての債権譲渡禁止特約の解除を求められています。国や地方公共団体では、既に、債権譲渡禁止特約の解除を進めています。 更に、売掛債権のファクタリングは手形と違い、現金化した後に支払い会社が倒産しても訴求されないノンリコースとなっているため、会計上もメリットが大きいため、すぐに資金調達をしたい多くの会社から近年拡大されていくと注目されています。

ファクタリングの法的根拠

ファクタリングには違法性はありません。

まず初めに、「債権を買い取り」その対価として「金銭を支払う」という主に2社間ファクタリング(債権の売買)は、民法第555条「売買」並びに投資事業有限責任組合契約第3条4項の「事業者に対する金銭債権の取得」に規定される取引です。もちろん、日本に於いては法律で認められている取引方法なのですが、Yahooやgoogleで「ファクタリング」と入力すると、検索バーに表示される『逮捕』『違法性』といった予測変換の文字が多数見られます。

これは、許可を持たない金融業者(所謂「ヤミ金」)が、資金調達をしたい利用者に対しファクタリング契約を持ちかけ、法定利息の何十倍もの金利を得ていた事件の摘発を受け急浮上したワードと見られており、このように合法な金融取引を装い高額な手数料を徴収するファクタリングのヤミ金の会社を「新型ヤミ金」と呼び、年々被害を受ける企業が増加している傾向にあるため、警察・債務者支援団体等が資金調達をする会社や個人に対し注意を促している状況です。資金調達のためにご利用の際は悪徳な会社にくれぐれもご注意ください。

ファクタリングによく似た手形割引は手形法という専用の法律があります。条文が94条まであり、手形の取り扱いについて細かく決められています。

一方のファクタリングには専用の法律はありません。専用の法律はありませんが、ファクタリングは債権の譲渡にあたりますので、その根拠となる法律は民法の3つだけです。

民法第466条~468条、→この民法の3つの条文には、債権は譲渡できる、当事者が反対した時は譲渡できない、譲渡したら債務者に通知する、というようなことが定められています。

1998年に「動産及び債権譲渡の対抗要件に関する民法の特例等に関する法律」という動産や債権の売買を保護する法律が制定されましたが、法律上脆弱な部分があり、2005年の「債権譲渡の対抗要件に関する民法の特例等に関する法律の一部を改正する法律」により、権譲渡登記に関する事項を定めて第三者対抗要件を具備できるようになってはきています。

ファクタリング自体を規制する法律が無いことから金融機関などが自由な発想で会社が保有する債権を売り買いすることができるようになりました。現在では、ファクタリングは不動産などの担保となる資産を持たない中小規模の会社でも売掛金債権を使って資金調達ができる方法として広く認知されつつあります。

実際に経済産業省はファクタリングの利用を促進するため、契約書に債権譲渡を禁止する条項を入れないように、また外すように勧めていますし、国土交通省は建設土木工事の下請け会社の資金繰り支援策にファクタリングの仕組みを利用しており、地方公共団体でもその仕組を取り入れているところもあります。

ファクタリング専用の法律がなく、を商売として行う上でも規制がないため、ヤミ金融からの転業や金融知識の乏しい人が参入してきています。こうした資金調達を手伝うファクタリング会社とのトラブルも増加しておりましが、現在落ち着きを見せてきました。

ただ何より早い時期の法整備が望まれるところです。

金融庁でのワーキンググループでも、ファクタリングに対するニーズを受けて、

「適切に範囲を明確化した上で金融規制の対象とすることが是非必要ではないかと思います」と意見が述べられています。

いずれにしても、資金調達のために利用する皆さんもファクタリングについて正しい知識を身に付けて計画的にファクタリングを利用することが大切です。

ファクタリング利用の際は悪徳会社にご用心!

ファクタリング会社の中には早急な資金調達が必要な企業側の弱みにつけこんで詐欺行為を働くところがあります。そのような悪徳会社はかつての「闇金業者」のように巧妙に顧客を騙します。そのような被害に遭わないためにもよく見られる手口についてご紹介していきます。

手口その1:偽装ファクタリング悪徳会社の手口で多いのが、偽装ファクタリングです。偽装ファクタリングとは、ファクタリングに見せかけて実際には売掛債権の買取りではなく、貸付けに持ち込む「闇金行為」のことです。貸付けをおこなうには貸金業法による事業者登録を金融庁でおこなう必要があります。しかし、このような悪徳会社の多くは無登録で違法な貸付けをおこなうだけでなく、非常に高金利ですので注意が必要です。

手口その2:相場とかけ離れた手数料の請求手数料相場とは大きくかけ離れた手数料を請求してくるという手口も見られます。手数料相場は2社間ファクタリングの場合でおよそ「10%~30%」、3社間ファクタリングではおよそ「5%~10%」となっています。しかし、悪徳会社は低い手数料で巧妙に宣伝広告し、申し込んできた顧客に対して名ばかりの審査で何かと難癖をつけて手数料を吊り上げていきます。

手口その3:実際の入金金額の減額上記の手口と似ていますが、さらに審査結果と称して「保証料」や「手付金」といった様々な名目で手数料の上乗せをはかり、実際の入金額を減らしてくる手口もあります。中には売掛債権の半分以下となるような悪質なケースも見られます。

ファクタリングに関するスプレッドデータ

| 手数料 | 対応スピード | 取扱業務 | 営業時間 |

|---|---|---|---|

| 2社間:5%〜30% | 即日〜3営業日 | 2社間専門 | 24時間 電話も対応 |

| 運営実績 | 特徴 |

|---|---|

| 2018年より1年 |

・24時間365日対応のホットライン ・最短即日の圧倒的スピード |

| 手数料 | 対応スピード | 取扱業務 | 営業時間 |

|---|---|---|---|

| 2社間:5%〜30% | 即日〜3営業日 | 2社間専門 | 平日9:30〜19:00 Web24時間 |

| 運営実績 | 特徴 |

|---|---|

| 2012年より6年 |

・業界のパイオニア「ビートレ」 ・実績・信頼性の観点から間違いない選択 |

| 手数料 | 対応スピード | 取扱業務 | 営業時間 |

|---|---|---|---|

| 2社間:5%〜 3社間:5%〜 |

最短翌日〜 | 2社間 3社間 |

平日10:00〜18:00メール24時間 土日祝日休み |

| 運営実績 | 特徴 |

|---|---|

| 2017年より1年 |

・売掛金を持っている創業1年法人さんでもOK ・取引先何社でもOK |

| 手数料 | 対応スピード | 取扱業務 | 営業時間 |

|---|---|---|---|

| 2社間:5%〜20% | 即日(2時間) 〜3営業日 |

2社間専門 500万円以下に特化 |

9:00〜18:00 |

| 運営実績 | 特徴 |

|---|---|

| 2016年より2年 |

・小口買取特化で気軽に相談可 ・最短2時間の瞬速現金化 |

| 手数料 | 対応スピード | 取扱業務 | 営業時間 |

|---|---|---|---|

| 3社間:5%〜10% 2社間:10%〜30% |

翌日〜3営業日 | 2社間・3社間 医療報酬・コンサル |

平日9:30〜19:00 web24時間 |

| 運営実績 | 特徴 |

|---|---|

| 2013年より5年 |

・50万〜1億と柔軟な対応範囲 ・コンサル会社としての実績も有 |

| 手数料 | 対応スピード | 取扱業務 | 営業時間 |

|---|---|---|---|

| 3社間:5%〜10% 2社間:10%〜30% |

翌日〜3営業日 | 2社間・3社間 診療報酬・介護報酬 |

平日10:00〜19:00 |

| 運営実績 | 特徴 |

|---|---|

| 2017年より1年 |

・50万円以下の少額買取可能 ・面談後買取率90%超え |

ファクタリングの疑問をQ&Aで解消/よくある質問への回答をご紹介

今回はQ&Aを通じて、ファクタリングの利用を検討されている企業のご担当者様などから頻繁に寄せられる疑問について回答していきます。

- ・反社勢力や性風俗産業に属する会社の売掛債権

- ・信用力や財務状況が著しく悪化している会社の売掛債権

- ・実在性が疑われる売掛債権

- 疑問①:ファクタリングとはお金を融資してもらえるサービスのことですか?

- 回答①:ファクタリングは売掛債権の売却を通じて資金調達できるサービスですので、融資ではありません。

- 疑問②:ファクタリングのメリットとは?

- 回答②:ファクタリングには様々なメリットがありますが、特に銀行融資と違って資金調達のスピードが速い点や負債とならないためバランスシートに影響しない点が挙げられます。

- 疑問③:保証型ファクタリングとは何ですか?

- 回答③:ファクタリングは売掛債権の買取りによる資金調達が一般的ですが、保証型ファクタリングのように売掛先企業の信用力や支払能力が乏しい場合にファクタリング会社がその支払保証をするタイプのファクタリングもあります。

- 疑問④:売掛債権ならどのようなものでも買い取ってもらえますか?

- 回答④:基本的に幅広い売掛債権の買取りが可能ですが、一部については買取り対象外となっています。以下に挙げるのはその一例となります。尚、2020年4月1日に施行された民法改正により、これまで買取り対象外となっていた「譲渡禁止特約が設定されている売掛債権」については買取り対象になっています。詳しくはご利用されるファクタリング会社までご確認ください。

- 疑問⑤:審査ではファクタリング申し込み企業側に問題があっても通りますか?

- 回答⑤:極度の経営不振や多額の債務がある場合や経営者の人柄・誠実性に問題あると見られるような場合には審査結果に影響することがあります。

- 疑問⑥:個人事業主でも申し込めますか?

- 回答⑥:個人事業主に対応している会社の場合は買取りの対象となりますが、未対応の会社のもありますので申込時に必ず確認してください。

- 疑問⑦:ファクタリングの手数料相場について教えてください。

- 回答⑦:2社間ファクタリングの場合でおよそ「10%~30%」、3社間ファクタリングの場合ではおよそ「5%~10%」となります。